个人养老金Y份额本身没有错

来源 远川投资评论

原标题 Y份额本身没有错

被寄予厚望的个人养老金Y份额,刚刚度过了一周年生日,然而它没有受到客户们的祝福,反而在普遍的亏损中遭受了新一轮责难。

Wind数据显示,截至11月20日,全市场171只个人养老金产品,只有31只取得了正收益,超八成以上亏损,平均收益率仅为-2.73%,有5只产品亏损10%以上。原本对晚年生活还带着丝丝期待的年轻人,没想到持有的第一年,养老金账户就无情地打了九折。

部分产品鬼魅的波动,不比市面上的主观权益产品逊色多少。

最尴尬的是,如果拉出所有的养老FOF(不仅限于Y份额),在同类产品中,那只重仓纳斯达克100、拿下今年同类FOF产品业绩第一名的长城恒泰养老2040被迫清盘。原因在于发起式产品三年到期后基金资产净值仅有0.27亿,到期不满2亿基金就会终止运作。令人默然的是,曾经的百亿基金经理蔡旻,目前沦落至无基可管的境地。

随着亏损的蔓延,一些规模缩水的养老FOF接连清盘,为老百姓‘守护养老钱’的使命与誓言,似乎又成为了一种幻觉。产品设计之初的所有美好初心,只消一年,又陷入令人唏嘘的境地。

总是错配的预期

自去年11月个人养老金业务启动后,各大银行渠道祭出了一套拉客组合拳,不光有100块立减金,还有话费送,有的客户经理20天被要求开100户,还有的为了,自掏腰包向亲朋好友们V50。

某住上海新天地的名媛小慧(化名),看到招行即抽288元红包的活动,在客户经理的言语‘蛊惑’下,开通了个人养老金账户,为了不错过时代的红利,她分散买了6个Y份额产品,至今全部亏损,有两只产品亏损了5%以上。

‘当时也没想那么多,就是奔着减税去的,谁能想到买啥啥跌。’她本以为所谓的雨露均沾能够分散风险,没料到最后被一网打尽。

事实上从产品设计上看,相较于过去的养老FOF,Y份额本身有着管理费与托管费5折的优惠。除此之外,他们也在一定程度上享受到了个税减免。比如每年个人所得税交10%,每年投1.2万,投20年,若投资收益为6万,合计30万,那么领取时只需交3%的税(9000元),相当于省了1.5万。

但个税减免机制,也很难说有非常大的吸引力。

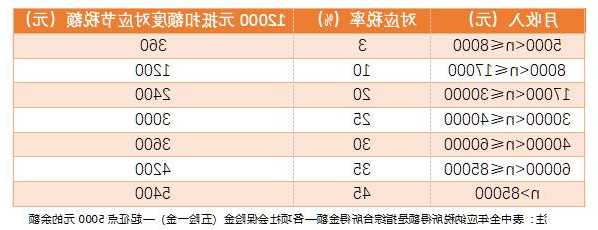

首先,对于每个月工资不到5000元的群体,因为没有达到个税起征点,领取时还要额外付出3%的税费,并不划算。同样依据应纳税所得额与适用税档不同,最高每年可减少当期税费5400元。要触达这个门槛,必须是月收入85000以上,年收入近百万的金领阶层。这个群体本身凤毛麟角,而这个退税力度对他们来说又不过是九牛一毛。

最为致命的是用闲钱买普通的公募基金,投资收益部分不用交税,而买Y份额意味着投资收益部分远期还要额外再收3%的税费。不难简单概括,买入Y份额就是以牺牲流动性为代价,换取本就没那么有吸引力的税收减免。

它的受众群体,大概率是有钱有闲的精致中产,想存钱又存不下来,Y份额成为Push他们强制储蓄的一种方式。

另一方面,个人养老金只纳入了FOF产品,其他权益类基金、指数基金和固收类基金都尚未纳入。这就面临着一个非常残酷的关于FOF产品的本质问题,FOF基金大概率在投资端没有普通基金经理的投资能力,而负债端也没有基金投顾的服务能力。

某公募高管甚至直言:‘FOF投资不是垃圾收集站,并不是在基金公司工作的人都懂基金,这与上市公司的人不一定都懂股票,是一个道理[3]。’

这种尴尬的局面,使得投资者更大概率买到的是一个平庸的基金组合。在工具有限的情况下,也谈不上什么收益体验。

再比如美国富达基金个人养老金产品底层的配置非常复杂,基金经理不光重视地域的分散化,还会参与股指期货、商品期货、高收益债等衍生品和另类资产的投资,而由于我们公募FOF产品本身的限制,投资范围也非常的局限。

错配的是,目前拿真金白银去买养老金的这批客户,未必是成熟的基金投资人群,他们更多的是银行地推获客群体,某种意义上说,他们是对风险最为保守脆弱的一批客户,未必接受的了第三支柱超前的理念,更无法理解养老金可以一年就可以蒸发10%,随之蒸发的也是新基民对于公募的信任感。

而Y份额平均0.32亿的规模,以及从到最终购买31.37%的转化率[2]也证明了,大多数人对这样的产品并不买账,在一年就亏10%的初始体验下,‘复购率’恐怕更是无从谈起。

不全是Y份额的错

最近,有一个买了Y份额的朋友向笔者问了一个‘奇怪’的问题:买了华夏养老2045Y份额产品,为何成立以来跌幅8.2%,净值却是1.4098?

事实上,仍然有相当大的一部分投资者,并不知情Y份额是正常原份额运作一段时间,单独为个人养老金设置的。因此,专门去盯着Y份额成立至今的跌幅,其实并不能全面刻画它的表现,因为许多Y份额在设立之前,已经运行了一段时间。

单看过去一年,中欧预见养老2050Y份额亏损严重,但它的A份额自2019年5月10日成立以来收益高达21.77%,远高于同期沪深300的涨幅。

前面也提到,在公募基金层面,服务于养老需求的产品,目前都以养老FOF的形式运作,主要投资于股票基金、债券基金,但是今年以来,不管股市还是债市,波动和分化程度都大于以往,尤其股市行业轮动加剧,上证指数围绕3000点来回盘旋,这都影响了养老FOF的整体表现。虽然极个别跌幅夸张,但基本上都跌得比同期偏股混合基金指数少。

对于许多第一次买入养老FOF的投资者来说,理解个人养老金是什么样的风险特征、以及养老目标日期型基金(TDF)和养老目标风险基金(TRF)之间的差别,本身就是一个复杂的工作量。

养老目标日期型基金就是产品后面附上一段年份的,比如嘉实养老2050Y,他适合于2050年退休的人群来购买。

对于超长投资周期的个人养老金来说,个人投资者往往会有‘非理性’和‘懒惰’的痛点,要么过于保守无法获得长期跑赢通胀的收益,要么过于激进管理不了风险。1996年,富达基金经理郑任远带领团队在美国推出了第一款目标日期基金,把整个养老风控问题通过一条动态调整的下滑曲线来解决。

简单来说,随着时间的推移,我们年龄的增长,产品当中权益部分占比会越来越低。比如华夏养老2050,在2035年之前,它的权益资产配置比例中枢为70%,之后权益配置比重不断下滑,直到2071年中枢下滑至0。

权益中枢的设置并不是单一的套路,像广发养老2050就是与华夏非常不同的曲线,权益中枢先一直下降,然后走平;再比如工银瑞信养老2050开始时权益中枢一条直线,然后下降,2050年后又变成一条直线;还有像中欧预见养老2050到达退休年龄后,权益中枢还会下降5年[1]。

万变不离其宗,距离养老目标型基金成立最初的几年,权益仓位肯定是最高的,所以像Y份额跌的比较惨的几只,无论是买了一堆自家产品的中欧预见2050,还是华夏养老2050,半年报显示权益型仓位都在70%以上,不可避免波动也会相对较高。但是随时间的后移,权益仓位都会减小,用时间来熨平这些波动。

而养老目标风险型基金就更好理解了,一般分为积极型、平衡型和稳健型,它的业绩比较基准是固定的。比如像东方红颐和积极养老目标五年持有Y、泰康福泽积极养老目标五年持有Y跌幅8%以上的Y份额产品,产品名字都写明‘积极’,作为积极型产品,波动自然也会更高。

可能依葫芦画瓢学习老外设置产品过于激进,初期过高的股票基金持仓,大部分投资者无法接受,Y份额的设置应更适配中国资本市场所处的阶段,让初期的表现更柔和一些。但这些都是后话了,如果全是正收益,不会有这篇文章,市场会大笔墨剖析Y份额买了哪些妖‘基’。

在个人养老金产品推出一周年之际,市场充斥着‘个人养老金产品超八成亏损’,‘基金经理又在偷吃养老金’的情绪宣泄,但在一定程度上这是一种对个人养老金机制运作的误解,投教的缺失,预期的错配导致了基民的茫然与责难。

尾声:河边的错误

由魏书钧执导的《河边的错误》,男主角马哲为了探寻幺四婆婆在河边的真相,一旦有线索,出口就被牢牢堵死,案件每往深入推进一步,就会多一个人死亡,较真办事的马哲,目睹这一切无法理解,陷入疯癫。

而整个基金行业似乎也陷入了‘河边的错误’,经过2020-2021年一波激进扩张之后,在现在股市相对低位去推出封闭期基金、个人养老金Y份额、浮动费率产品等等基金公司自己标榜的‘难而正确的产品’。事实而言,在市场底部去发行这些产品并没有错,目前养老金承压的现实面前,第三支柱的推行不管是对个人,还是对国家都有着迫切的现实意义。

然而只要这些产品短期的业绩一不理想,即便是美好的初心,投资人也会对其充满质疑——基金公司换着花样‘抢钱’,甚至盯上了我们的养老金。哪怕逐渐拾起了买方思维的基金公司,也进入了多干多错的怪圈。

底部的变革,往往伴随着阵痛。因为这个时候最珍贵的,往往不是一时的收益,而是更长的信任与理解。

作者:xinfeng335本文地址:https://www.szsjgsy.com/post/3607.html发布于 -59秒前

文章转载或复制请以超链接形式并注明出处义乌市挈宇网络科技有限公司