证券建材Q3业绩总结:子行业表现分化 消费建材龙头企业韧性较强

证券发布建材行业三季报业绩总结称,子行业业绩表现分化,消费建材整体表现突出。四季度为房企交付旺季,竣工端需求有望维持较高水平,促进浮法玻璃、消费建材下游需求的恢复;近期专项债发行提速,基建投资增速有望保持高增速水平,支撑水泥区域市场需求;风电、汽车、电子等新应用领域前景旷阔,后续需求有望改善,玻纤行业短期有望迎来边际修复,长期行业有较展空间。

建筑材料行业主要关注以下投资方向:(1)消费建材:推荐具有规模优势和产品品质优势的龙头企业东方雨虹(002271.SZ)、公元股份(002641.SZ)、伟星新材(002372.SZ)、北新建材(000786.SZ)、兔宝宝(002043.SZ)。(2)玻璃:推荐高端产品占比提升的旗滨集团、凯盛新能。(3)玻璃纤维:推荐产能进一步扩张的玻纤龙头中国巨石。(4)水泥:建议关注水泥区域龙头企业华新水泥、上峰水泥。(5)新材料:建议关注工业胶需求高增长的硅宝科技。

证券主要观点如下:

Q3营收、净利润同比环比走弱:2023年前三季度81家建筑材料上市公司合计实现营业收入5946.10亿元,同比下降1.26%;归母净利润327.05亿元,同比下降32.%;其中Q3单季营业收入2053.93亿元,同比下降0.30%,环比下降6.54%,归母净利润103.89亿元,同比下降17.87%,环比下降40%。2023年前三季度建材行业弱势运行,营业收入及归母净利润同比走低,Q3单季业绩继续下行。建筑材料主要下游应用领域包括地产、基建等,受地产行业弱势影响,建筑材料下游市场需求疲软,上市公司整体业绩承压。

行业盈利能力小幅下降,经营净现金流改善:2023年前三季度81家建材行业上市公司平均销售毛利率为19.92%,同比减少0.52个百分点;平均销售净利率为2.92%,同比减少1.02个百分点,行业盈利能力有所下降。平均期间费用率为15.20%,同比增加0.38个百分点,期间费用微增。经营活动产生的现金流量净额为470.51亿元,同比增长8.72%,行业经营性现金流情况改善。

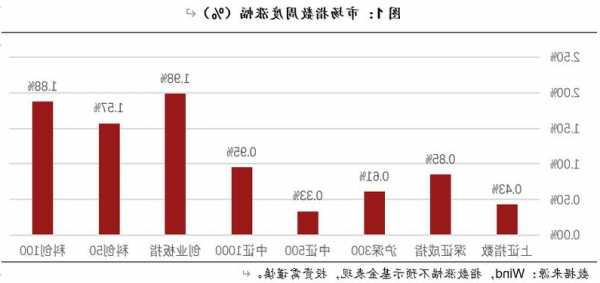

子行业业绩表现分化,消费建材整体表现突出:

水泥:市场需求疲软,行业业绩承压。2023年前三季度水泥行业营业收入同比减少5.55%,归母净利润同比减少50.89%,业绩整体承压;毛利率/净利率分别为16.46%/-0.%,同比-1.63pct/ -3.15pct,盈利能力下降。

玻璃:竣工带动需求恢复,Q3业绩持续改善。2023年前三季度玻璃行业营业收入同比增长18.95%,归母净利润同比减少10.34%;Q3单季营业收入同比/环比+22.39%/+16.74%,归母净利润同比/环比+44.67%/+10.65%,Q3业绩进一步提高。

玻纤:业绩承压,明年需求有望回暖,期待上市公司业绩修复。2023年前三季度玻纤行业营业收入同比下降4.25%,归母净利润同比下降46.%,行业业绩疲软;毛利率/净利率分别为21.08%/8.51%,同比-9.50pct/-9.12pct,玻纤企业盈利能力下降。

消费建材:原材料价格下降,业绩表现较好。2023年前三季度消费建材行业营业收入同比增长4.88%,归母净利润同比增长37.53%,实现营收、净利润双增长;毛利率/净利率分别为22.77%/4.12%,同比+1.72pct/ +0.98pct,盈利能力明显修复;经营性净现金流量1.62亿元,由负转正;消费建材行业整体经营情况改善。

风险提示:原料价格大幅波动的风险;下游需求不及预期的风险;行业新增产能超预期的风险。

作者:xinfeng335本文地址:https://www.szsjgsy.com/post/3248.html发布于 今天

文章转载或复制请以超链接形式并注明出处义乌市挈宇网络科技有限公司