源达A股2023三季报总结:消费复苏及出口拉动 社服、汽车等业绩持续走强

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

受益于出行消费复苏及出口拉动,社会服务、汽车等行业业绩持续走强A股2023三季报总结

来源 源达

主要内容

2023Q3财务报表总体表现

全部A股2023前三季度营收53.56万亿元,同比增长1.31%,前三季度归母净利润4.39万亿,同比下降1.68%。分季度来看,2023前三季度累计营收同比增长1.31%,同比增速相较上半年1.50%继续下滑。2023前三季度累计归母净利润同比下降1.68%,相较于上半年下降3.27%,下滑速度趋缓。2023第三季度单季度营收同比增长0.93%,营收同比增速相较第二季度转正,第三季度单季度归母净利润同比增长1.76%,归母净利润同比增速相较第二季度转正。

业绩表现较好的行业

申万一级行业中,营业收入:2023前三季度社会服务、汽车、电力设备、国防军工同比增速较快,分别为:29.67%、16.57%、14.65%、13.99%。

归母净利润: 2023前三季度社会服务、公用事业、交通运输、汽车同比增速较快,分别为:2065.14%、52.28%、49.54%、30.4%。

2023年第三季度,社会服务、汽车、国防军工、有色金属行业营收增速表现较好,钢铁、交通运输、社会服务、美容护理行业规模净利润增速靠前。整体来看,社会服务、汽车行业业绩表现优异。

申万二级行业中,因出行消费需求释放可选消费相关行业业绩表现较为亮眼,如酒店餐饮、旅游景区、影视院线、航空机场。同时,因出口拉动,汽车、航海装备II,及上述行业上游的化学纤维、特钢II、工业金属行业业绩表现出色。

投资建议

建议关注:1. 前三季度业绩表现亮眼并有望因季节性因素持续走强,如社会服务、汽车行业板块的投资机会;2. 人工智能及算力驱动景气度持续走强的TMT行业的投资机会。

风险提示

1. 数据统计误差;2. 市场短期波动风险;3. 海外经济衰退风险。

一、2023三季报数据分析

1. 业绩概览

2023年A股上市公司三季报已披露完毕,整体来看,全部A股2023前三季度营收53.56万亿元,同比增长1.31%,前三季度归母净利润4.39万亿,同比下降1.68%。分季度来看,2023前三季度累计营收同比增长1.31%,同比增速相较上半年1.50%继续下滑。2023前三季度累计归母净利润同比下降1.68%,相较于上半年下降3.27%,下滑速度趋缓。2023第三季度单季度营收同比增长0.93%,营收同比增速相较第二季度转正,第三季度单季度归母净利润同比增长1.76%,归母净利润同比增速相较第二季度同样转正。

全部A股(非金融)季度累计营收及利润均优于全部A股,表明上市公司中金融板块业绩相对较一般,因而拖累上市公司整体业绩表现。全部A股(两非)季度累计营收增速优于全部A股及全A(非金融),但利润增速表现不及前两者。上市公司板块方面,主板、创业板、科创板前三季度累计营收增速继续下滑,科创板下滑幅度相对较大,主板、创业板、科创板前三季度累计净利润继续下滑,同时创业板下滑速度增加,科创板下滑速度趋缓。主板和创业板前三季度累计净利润下滑,主板、科创板下滑速度趋缓,创业板下滑速度增大,创业板和科创板上市公司业绩改善趋势落后于主板上市公司。

整体来看,上市公司前三季度业绩方面,营收继续增长,但增速继续趋缓,利润下滑,但下滑趋势趋缓。第三季度单季度业绩方面,利润增速已转正。二季度上市公司业绩底部基本确认。A股盈利与PPI关系如下图所示,一方面,当前阶段上市公司盈利从二季度盈利底部区间走出,另一方面,根据A股盈利与PPI趋势关系可以看到,近几月PPI持续好转,A股盈利有望同步改善。经济基本面方面,国内多方面政策持续发力经济继续复苏、国际关系缓和外部需求改善,及季节性等多方面,均有利于上市公司业绩改善。

主要指数中,除上证50指数外,大多指数内公司2023前三季度累计营收仍继续增长,但大多增速趋缓,中证1000指数累计营业收入增速加快。季度累计净利润方面,沪深300与创业板指继续增长,但增速下滑。上证50、中证500等下滑速度趋缓,科创50下滑速度进一步扩大。指数方面,由前面分析可知,行业层面金融、石油石化业绩较一般,因而上证50相对表现一般,而A股核心资产构成的沪深300指数业绩相对较为稳定。另一方面,在经济企稳及恢复期,以中证1000为代表的中小企业,更具有弹性,前三季度营收同比增速出现拐点,率先出现改善迹象,同时以创业板指及科创50为代表科技、先进制造行业因容易受市场影响,营收及利润增速因而近期出现较大幅度波动。

具体分行业来看:申万一级行业中,2023前三季度社会服务、汽车、电力设备、国防军工行业季度累计营收同比增速较快,分别为:29.67%、16.57%、14.65%、13.99%,煤炭、钢铁、基础化工及非银金融营收同比出现较大幅度下降;2023H1社会服务、公用事业、交通运输及汽车归母净利润同比增速较快,分别为:2065.14%、52.28%、49.54%、30.4%,农林牧渔、综合、基础化工及电子归母净利润同比出现较大幅度下降。2023年前三季度营业总收入规模上,建筑装饰、石油石化、银行、交通运输及非银金融排名靠前,归母净利润规模上,银行、非银金融、石油石化、电力设备及通讯排名靠前。2023前三季度社会服务、汽车等行业营收、利润双增,业绩表现亮眼。

营收方面,产业链上游、周期性行业如:石油石化、煤炭、钢铁、基础化工行业前三季度累计营收同比均下降,有色金属小幅上涨,增速相较半年加快,石油石化第三季度单季度营收出现增长。中游材料、制造中,电力设备、汽车、国防军工前三季度累计营收同比增速明显,建筑材料及机械设备等表现一般。消费方面,社会服务前三季度累计营收继续大幅增长,增速为29.67%,食品饮料、农林牧渔增速分别为:8.61%、7.14%。金融地产方面:房地产行业营收同比小幅上涨,银行及非银金融同比均出现一定幅度下滑。TMT表现相对一般。

利润方面,产业链上游、周期性行业,前三季度累计净利润同比均下降,但钢铁行业第三季度净利润同比上涨。中游材料、制造出现分化,汽车前三季度累计净利润同比增速明显,其它行业表现一般。消费方面,社会服务前三季度累计净利润同比大幅增长,美容护理增速较大为45.51%。金融地产方面:房地产行业净利润同比下滑幅度较大,银行、非银金融净利润小幅上涨。TMT方面,电子净利润同比下降38.64%,传媒净利润上涨21.49%。公用事业及交通运输营收增速一般但净利润增速相对较大。

2023前三季度,社会消费需求逐渐正常释放,可选消费中社会服务、美容护理、家用电器等行业业绩率先改善,同时部分行业因去年同期低基数效应,业绩增幅显著。中游材料、制造方面,受出口拉动,汽车板块业绩持续增长且增幅明显。受房地产阶段性景气程度拖累,房地产及上下游钢铁、建筑材料、银行业绩相对较一般。上游、周期性行业,受价格因素及经济基本面影响,近期业绩持续承压,较多行业业绩处于近年来底部区间。

2023年第三季度单季度营收方面,社会服务、汽车、国防军工、有色金属行业增速靠前,其中社会服务营收增速持续扩大,电力设备、公用事业及煤炭行业增速出现较大幅度回落,其中公用事业、煤炭属于季节性回落,传媒、商贸零售、钢铁及房地产出现较大幅度改善。2023第三季度单季度归母净利润方面,钢铁、交通运输、社会服务、美容护理行业增速靠前,且行业增速改善幅度较大,电力设备、农林牧渔、房地产等增速出现较大幅度回落,计算机行业改善明显。

2. 盈利能力

分行业来看,食品饮料、煤炭、家用电器、电力设备等行业ROE(TTM)相对较高。汽车、社会服务、美容护理、公用事业、交通运输等行业近期ROE(TTM)持续改善。上游(周期)较多下滑,但基础化工和钢铁下滑趋势趋缓,石油石化出现改善。中游材料、制造电力设备近期出现一定回落,汽车持续改善。下游消费中除社会服务、美容护理持续改善外,医药生物持续回落。金融地产盈利能力出现回落,同时2023年三季度为近几年最低点。TMT行业中,电子、计算机盈利能力出现企稳回升迹象。

对ROE(TTM)杜邦分解来看,上游(周期)基础化工、钢铁和石油石化净利率出现改善迹象,有色金属和煤炭净利率出现一定回落,同时,基础化工、有色金属和石油石化资产周转率和资产负债率均出现一定幅度上升。中游材料、制造汽车净利率、资产周转率和资产负债率持续升高,汽车行业上市公司持续盈利同时,产能利用率上升,企业生产提高同时提利用财务杠杆进行扩张。电力设备净利率持续下滑,但行业资产周转率、资产负债率仍持续上升。下游消费中,家用电器净利率持续提升,但资产周转率和资产负债率趋势并不明显,社会服务、美容护理净利率持续改善。金融地产中,地产净利率持续下滑,同时资产周转率和资产负债率持续下滑,行业存在一定阶段性压力。TMT行业中,电子、计算机盈利能力出现企稳回升迹象。

二、行业分析

1. 申万二级行业

申万二级行业第三季度单季营收和利润增速靠前的行业如下表所示,整体来看,因出行消费需求释放可选消费相关行业业绩表现较为亮眼,如酒店餐饮、旅游景区、影视院线、航空机场。同时,因出口拉动,汽车、航海装备II,及上述行业上游的化学纤维、特钢II、工业金属行业业绩表现出色。

上述业绩表现出色二级行业中,出行消费相关行业有望随节日等季节性因素继续增长。同时,出口相关行业有望继续保持业绩增长。贵金属行业因居民消费投资需求增长,业绩持续增长。TMT相关行业因AI、技术进步、终端产品发布等因素景气回升,行业整体业绩回暖,部分细分行业业绩增速进一步走强。

2. 出口相关行业

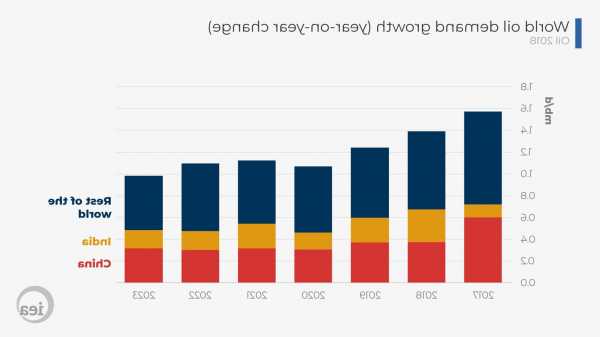

根据海关总署数据,2023年10月全国出口重点商品中,汽车(汽车、汽车零配件)、船舶、成品油、箱包及类似容器前10月份累计增速靠前。

结合出口走势图,可以看到,汽车及船舶出口金额持续稳步增长。另一方面,近期手机出口金额因新机发布等季节性原因,也出现较大幅度增长。汽车方面,进入第四季度,汽车销量将继续增长。手机方面,叠加消费电子库存周期等因素,手机出口有望继续增加,电子相关行业中消费电子及材料器件相关行业业绩有望随之改善。

作者:xinfeng335本文地址:https://www.szsjgsy.com/post/2482.html发布于 -60秒前

文章转载或复制请以超链接形式并注明出处义乌市挈宇网络科技有限公司