被投资者告上法庭,***判赔30%!长安基金权益产品几近沦陷

华夏时报记者 耿倩 胡金华 上海报道

图片来源同花顺

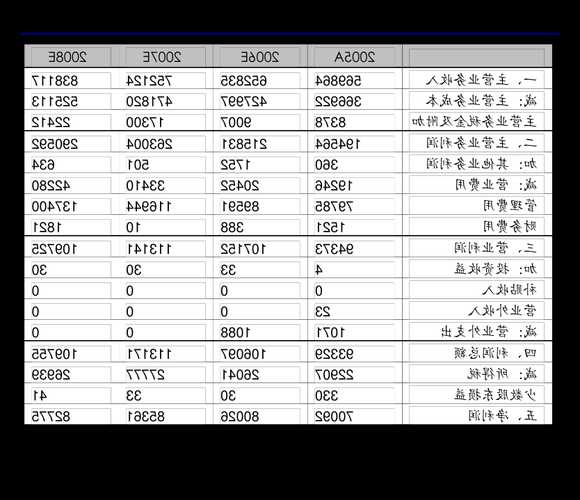

10月25日,长安基金公布旗下所有产品业绩报告。报告显示,公司规模排名第四的长安成长优选混合第三季度收益为负。其中A类份额在第三季度净值下跌24.07%,跑输了同期业绩比较基准收益率高达20.49%,而该基金自2021年8月12日成立以来收益率更惨,为-43.93%。

事实上,也正是这只基金的超高额亏损使得其中一名投资者将基金销售机构一纸诉讼告上法庭,并最终获得了30%的赔偿。10月27日,《华夏时报》记者就此事向长安基金发去访函,面对因公司权益产品的严重亏损而导致投资者和基金代销机构遭受损失,截至发稿,公司并未给出任何回复。

然而,风口浪尖之上的长安成长优选混合只是长安基金权益类产品业绩惨淡的一个缩影。今年第三季度,长安基金唯一一只股票类基金收益为负,公司19只(A/C份额合并计算)混合类产品中只有3只获得正收益,其中收益最高的也仅有1.10%。值得注意的是,在长安基金正在运行的25只产品中,3只债基和1只货基就撑起了公司68%的规模。长安基金发展之路可谓任重而道远。

一年多亏超37%,

投资者一怒之下告上法庭

“亏”是今年大部分购买基金的投资者们共同的感受。面对这种无可奈何的愤怒,有一名投资者竟然一纸诉讼将基金代销银行告上法庭,还获得了胜诉。

今年9月25日,裁判文书网公布了一纸关于中国民生银行股份有限公司(下称“民生银行”)的民事判决书。其中提到,2021年7月28日,杨某某在民生银行西安文艺路支行工作人员周某某推荐下,购入了长安成长优选混合型证券投资基金,当时向该基金投入本金27.37万元人民币并支付手续费3284.58元。但该基金自成立以来持续下跌,杨某某在持有该基金一年多后分两次赎回,损失本金10.23万元,亏损比例为37.38%。

随后,杨某某以理财经理未充分向其揭示持有该基金的风险向西安市碑林区人民***提***讼,并要求赔偿损失的本金及利息。

根据判决书相关信息,西安文艺路支行作为专业金融机构及基金代销机构,在履约过程中需尽到适当性义务。而事实证明,西安文艺路支行在案涉基金到期后及持续下跌等重要节点,并未及时告知杨某某基金行情及进行风险提示,因此未尽到适当性义务,应承担一定的缔约过失责任,对杨某某的损失承担相应责任。

但由于案涉基金产品系通过手机银行购买,杨某某作为手机银行账户及密码持有者,可自行登录查询了解案涉基金类型及进行基金购买及赎回操作等情况。杨某某作为投资者,在明知购买有风险的基金产品时未尽到合理注意义务,在西安文艺路支行进行风险提示明知已经亏损时亦未及时处置止损等情形,***认定杨某某应当承担相应的投资决策风险,对其经济损失承担主要责任。

最终,***酌定西安文艺路支行应赔偿杨某某经济损失30%的责任,杨某某自行承担其经济损失70%的责任。据此,由杨某某自行承担71625.17元,西安文艺路支行承担30696.50元。

或许投资者杨某某不知道的是,这只基金从去年一直亏到了今年。10月25日,长安成长优选混合公布其三季度业绩报告。报告显示,该基金A/C份额在今年第三季度收益分别为-24.07%、-24.22%;较同期业绩比较基准下跌了20.49%、20.64%;自2021年8月12日成立以来收益率分别为-43.93%、-44.88%。

在三季度报告中,基金经理徐小勇将基金的亏损归结为人工智能板块的大幅下跌。他表示,3季度组合以人工智能为代表的信息技术类股票为主,大多出现较大回撤。“2023年3季度市场横盘震荡走低,成长股出现较大跌幅,能源股上涨,金融股震荡强势。人工智能为主线的信息技术类股票大幅回调;光伏、风电、动力电池系列持续走低。”

不管原因为何,这只基金的亏损还是对投资者和银行代销机构造成了一定影响。10月27日,《华夏时报》记者就此事向长安基金发去访函,但截至发稿尚未收到回复。

4只产品撑起长安基金70%规模

资料显示,长安成长优选混合基金经理为徐小勇。他曾就职于中国建设银行总行信托投资公司、中国信达信托投资公司、中国证券,还曾任基金基金经理、华泰证券(上海)资产管理有限公司权益部负责人、长安基金总经理助理等职,现任长安基金副总经理、投资总监等。

目前,他一共管理了7只基金,在管产品规模为31.40亿元人民币。值得注意的是,这7只基金全部为中高风险等级的混合类产品。而他所管理的这些权益类基金近一年内收益率全部为负。同花顺数据显示,徐小勇旗下产品亏损最少的为长安鑫悦消费混合A,该产品近一年收益率为-12.83%,其他产品近一年收益率亏损均在20%以上。

事实上,徐小勇旗下产品的业绩表现也可以体现出长安基金权益类产品在今年的整体情况。根据长安基金披露的三季度业绩报告,公司唯一一只股票类产品——长安沪深300非周期,A、C类份额在第三季度和今年内收益均为负。

而在长安基金旗下19只混合类产品中,只有长安鑫益增强混合、长安裕腾混合以及长安鑫兴混合这3只产品在第三季度获得了正收益,其中收益最高的为长安鑫益增强混合A,第三季度收益也仅有1.10%。其余的16只混合类产品收益均为负,且业绩表现十分不理想。以规模为5.6亿元人民币的长安鑫禧灵活配置混合为例,今年第三季度该产品A、C份额收益分别为-19.47%和-19.50%,近一年收益分别为-41.43%和-41.55%。要知道,这只产品规模在长安基金旗下产品中排名还算靠前。

根据***息,长安基金成立于2011年9月,基金数量共计25只,其中混合类产品和股票类产品就有20只,占比高达80%。基金数量虽然多,但这20只产品规模却只有78.33亿元,占据公司总规模245.60亿元仅32%的比例。另外,公司权益类产品的业绩也并不好。

这奇怪的构成不得不让人质疑,难道长安基金剩下来的5只产品就撑起来公司近70%的规模?天天基金显示,截至9月30日,长安基金管理的长安货币最新规模为110.23亿元人民币,占据了公司全部规模的近一半。而3只债基规模合计57.04亿元。仅这4只产品就占据长安基金总规模的68%。

作为公司唯一一只货基,它可谓是撑起了长安基金的“门面”。资料显示,该基金成立于2013年1月25日,自成立以来A、C份额产品累计收益分别为36.29%和39.82%。梳理长安基金其他3只债基的业绩表现,《华夏时报》记者发现以上产品收益几乎均为正。

权益类产品数量多,但是业绩差、规模小、知名度打不开。货基和债基数量少,但业绩好,仅4只就撑起了公司近70%的规模。面对这种现象,或许2024年长安基金可以考虑把债基和货币基金当作发展重点。

中小基金破题之路在何方?

2011年成立至今,长安基金仅有8名基金经理管理着25只公募产品,产品规模不足250亿元人民币。基金经理数量少、规模发展速度慢、打造拳头产品难,像长安基金这样的中小型基金公司在夹缝中生存实属不易。

当前,我国中小型公募基金公司面临人才短缺等一系列发展瓶颈。排排网财富管理合伙人汪普秀对《华夏时报》记者表示,我国中小型公募基金公司高管变更频率高,任期短,人才很不稳定。“一方面,中小公募在人才机制上承压,导致高管稳定性不足;另一方面,缺乏经验的高管在短期内可能难以适应环境,促使股东方频繁调整人选。”

另外,中小型基金公司也面临规模增长乏力、新基频频发行失败等问题。汪普秀认为,造成这一现象主要原因是,各渠道平台推广的产品,大多需要有一定的规模、销量、成立时间等限制。但是中小公司有不少处于起步阶段,公司成立时间不长,部分硬性指标无法符合平台需求,从而错过很多曝光机会。

“而且中小型机构营销费用有限,知名度提升较慢,哪怕业绩能跑出来,仍然较难获得各渠道和线上平台的流量。且大部分线下渠道都喜欢卖爆款,基于爆款本身的流量,销量会比卖中小公司的高很多,收入也有较大差别。”汪普秀补充道。

在业内人士看来,发力权益类基金并不一定是中小基金公司改善自身困境的好办法。汪普秀坦言,从以往基金市场规模增长角度来看,权益类基金能够快速增长规模,但这只是少部分的头部基金和绩优基金,对小公司而言,业绩是突围的最关键因素。不过,对部分中小型基金公司而言,做好业绩固然很重要,但未必能改善自身困境。

“其实在行业中也不难看到,有些中小公司的产品业绩做得还不错,但规模很小。”汪普秀指出,因为中小型基金公司在投研能力、渠道等方面明显不足,仅靠业绩表现实现规模的上涨难度较大。基金行业目前还是以银行、券商为代表的传统渠道为主,渠道拥挤的情况下,大部分中小基金公司并不具备优势。但是即使是小公司,还是有自己深耕的渠道。

因此,对于中小型公募基金公司来说,要想突破瓶颈,可以从固收类产品下手。汪普秀称,建议中小型基金公司选择避开权益投资这一“兵家兵争之地”,将发力重点放在债券型基金等固收产品上,毕竟债券型产品的波动相对较小,预期收益会相对稳健。基金公司可以先集中去做出几只业绩优秀的产品,因为这类产品其实很容易找到优质、长期的机构客户,规模能够保持缓慢的增长。好的业绩能引来更多资金,提高规模,从而获得管理费及,形成良性循环。

从长远角度来看,中小基金公司唯有理性地立足中长期,先保生存、后发展,把握自身禀赋,用有限的持续做正确的事,在规模达到一定程度后,才会有更多的条件去做更多的事情。

作者:xinfeng335本文地址:https://www.szsjgsy.com/post/192.html发布于 今天

文章转载或复制请以超链接形式并注明出处义乌市挈宇网络科技有限公司