上市未酬卖股“补血” 锦龙股份拟出让东莞证券20%股权

21世纪经济报道记者 易妍君 广州报道

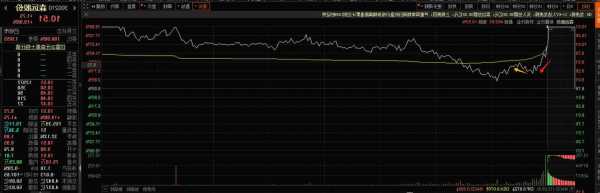

11月3日,锦龙股份(000712.SZ)公告称,目前正筹划转让所持有的东莞证券3亿股股份事宜。经初步测算,预计本次交易将构成《上市公司重大资产重组管理办法》规定的重大资产重组。

截至目前,锦龙股份持有东莞证券6亿股股份(占东莞证券总股本的40%),前者为后者第一大股东。

21世纪经济报道记者注意到,东莞证券IPO已于2022年2月获得中国***发审委会议审核通过。2023年3月,深交所受理了东莞证券IPO平移申请。上述交易是否会对东莞证券上市审核程序带来影响,仍有待观察。

与此同时,***重磅发声,将支持头部证券公司通过业务创新、集团化经营、并购重组等方式做优做强,打造一流的投资银行。

在此背景下,谁将向东莞证券股权伸出橄榄枝,东莞证券20%股权会否吸引头部券商的注意,也成为市场关注的焦点。

卖股“补血”

11月3日晚间,锦龙股份表示,为降低公司的负债率,优化财务结构,改善公司的现金流和经营状况,有利于公司可持续发展,公司拟转让所持有的东莞证券3亿股股份(占东莞证券总股本的20%)。

经初步测算,锦龙股份预计本次交易将构成《上市公司重大资产重组管理办法》规定的重大资产重组。

截至2023年6月30日,东莞证券的总资产为532.74亿元,净资产为90.12亿元;2023年上半年度,东莞证券实现营业收入10.85亿元,实现净利润3.53亿元(以上数据经审计)。

据悉,上述交易尚处于筹划阶段,尚未确定交易对方,尚未签署交易意向性文件;锦龙股份将在交易对方及交易价格确定后,按规定履行重大资产重组的相关程序,将交易方案提交公司董事会及股东大会审议表决;能否获得相关的批准尚存在不确定性。

从股权结构来看,目前,东莞市国资委通过东莞控股、金控集团、金控资本间接控制东莞证券55.40%的股份,为东莞证券实际控制人。同时,锦龙股份、 新世纪科教合计持有东莞证券44.60%的股份,前两者均为杨志茂控制的企业,系一致行动人。

在筹划上述交易之前,截至今年9月底,锦龙股份分别向东莞信托、广东华兴银行广州分行、平安银行广州分行质押了所持东莞证券股份,合计为3亿股,占东莞证券发行前总股本的比例为20.00%,占其持有公司股权的比例为 50.00%。

质押的主要原因系为其融资提供质押担保,融资款项主要用于补充流动资金、偿还借款等。

值得一提的是,东莞证券IPO已于2022年2月获得中国***发审委会议审核通过。2023年3月,深交所受理了东莞证券IPO平移申请。上述交易是否会对东莞证券上市审核程序带来影响,仍有待观察。

***支持头部机构做大做强

在冲击上市途中卖股“补血”,锦龙股份的资金饥渴可见一斑。此次接盘方尚未确定,而谁将向东莞证券股权伸出橄榄枝,也成为市场关注的焦点。

而一个具有想象力的方向是,东莞证券20%股权会否吸引头部券商的注意。

11月3日,针对中央金融工作会议提出的“培育一流投资银行和投资机构”,***重磅发声,将支持头部证券公司通过业务创新、集团化经营、并购重组等方式做优做强,打造一流的投资银行,发挥服务实体经济主力军和维护金融稳定压舱石的重要作用;引导中小机构结合股东背景、区域优势等禀赋和专业能力做精做细,实现特色化、差异化发展;推动证券公司投行、投资、投研协同联动,不断提升服务实体经济、服务注册制改革能力,助力构建为实体企业提供多元化接力式金融服务体系。

国君非银金融团队预计,更多关于培育一流投资银行和投资机构、支持国有大型金融机构做优做强、形成和引入境内外长期资本的政策措施将加速落地,以更好为经济社会发展提供高质量金融服务。

同时,该团队指出,机构和资管业务具备竞争优势的头部券商有望多方面、直接受益于上述各项政策,更好实现自身的超预期发展。

长城证券非银金融分析师刘文强认为,中央金融工作会议关于“培育一流投资银行和投资机构、支持国有大型金融机构做优做强等”表述,一方面预示着金融牌照发放节奏可能会受到影响;另一方面,未来像证券公司等金融机构将继续呈现强者恒强的格局,不排除兼并重组的浪潮可能会加快到来。

“尤其是旨在对标打造一流的国际投行,亟待提升金融市场的话语权及国际影响力,料会有更为明确的扶优限劣相关政策动作落地,提升证券公司在大而不倒金融机构中的占比。”刘文强谈到。

券商兼并进行时

实际上,监管并非首次表态将“支持证券公司通过并购重组等方式做优做强”。

2019年11月28日,***在《关于政协十三届全国委员会第二次会议第3353号(财税金融类280号)提案答复的函》中提到,为推动打造航母级证券公司,***积极推动了多项工作,包括“支持行业内市场化的并购重组活动,促进行业结构优化及整合。”

此后,中信证券收购广州证券100%股权事项于2019年12月底获得监管批文。2020年1月,该交易完成股权交割,3月11日完成股份发行。

去年底以来,有关券商合并的蛛丝马迹频频受到市场关注。

2022年12月20日,方正证券公告称,公司收到***核准其变更主要股东、实际控制人的批复,***核准新方正集团成为方正证券主要股东。在相关方股权变更完成后,中国平安将成为方正证券实际控制人。

为此,有关“平安证券与方正证券合并”的猜想再次被热议。

今年3月15日,国联证券大股东无锡市国联集团竞得泛海控股持有的民生证券34.7亿股股权,占总股本的30.3%,成交价格约91亿元。9月15日,民生证券变更主要股东或公司实际控制人的申请材料获***受理。

有业内人士预计,无锡市国联集团的目标在于合并国联证券和民生证券,继而提升证券子公司的整体实力。

9月21日,太平洋证券公告称,***受理太平洋证券变更主要股东或公司实际控制人的行政许可申请。此前,华创证券在北京产权交易所司法拍卖平台竞得嘉裕投资所持太平洋证券7.44亿股股份。由于华创证券的股东资格还需监管机构审批,上述股份尚未过户。

(作者:易妍君 编辑:巫燕玲)

作者:xinfeng335本文地址:https://www.szsjgsy.com/post/1815.html发布于 昨天

文章转载或复制请以超链接形式并注明出处义乌市挈宇网络科技有限公司